vir: The New York Times

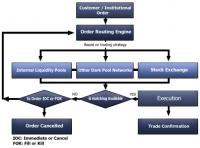

Veliko naročil sploh ne prispe na borzo.

vir: The New York Times

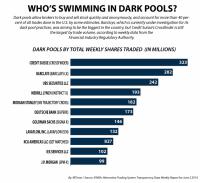

Velikosti bazenov likvidnosti pred tožbo.

vir: The New York TimesZgodba gre poenostavljeno povedano takole. Če želi nek veliki institucionalni lastnik delnic ali obveznic prodati večjo količino, je to treba izvesti preudarno. Na malih borzah brez likvidnosti, kot je ljubljanska, to pomeni sesutje tečaja na prafaktorje (in obratno pri nakupu). A tudi na velikih borzah večmilijonska naročila nekoliko zanihajo trg, kar bi šlo v škodo prodajalca. Do neke mere se je temu mogoče izogniti s postopnim prodajanjem, bistveno laže pa je najeti investicijsko banko, pa naj se s problemom ukvarja ta. Vse večje investicijske banke imajo zato temne bazene likvidnosti, ki so v bistvu paralelni trgi borznemu, le da niso javni. Knjiga naročil v njih ni znana, transakcije pa so objavljene šele potem, ko se zgodijo. Če torej prodajalec zahteva prodajo velike količine vrednostnih papirjev, banka običajno naročile premakne v svoj sistem in pogleda, koliko nasprotnih naročil ima, lahko dobi ali mogoče tudi kupi kaj za svoj račun.

Zagovorniki tega sistema trdijo, da je povsem pošten, hkrati pa na primer pokojninskim skladom omogoča premetavanje večjih količin vrednostnih papirjev brez dodatne izgube, ki bi bremenila njihove stranke, torej sedanje in bodoče upokojence. Transakcije naj bi se tako izvajale po tržni ceni, ki je seveda podobna ceni na javni borzi, hkrati pa ponudniki vabijo stranke z nižjimi provizijami, če posle izvedejo prek dark poola. A po drugi strani je ta sistem namenoma karseda nepregleden in daleč od oči javnosti, tako da nihče ne ve točno, kaj se tam dogaja.

Količina poslov, ki se izvedejo v dark poolih, raste, povprečen obseg pa pada. To pomeni, da se meja, ko stranke posle začenjajo seliti tja, zmanjšuje. Ocenjujejo, da se na ta način opravi že 40 odstotkov poslov. To pa prinaša tveganja, po drugi strani pa spodkopava namen borze, ki je preglednost. Če se čedalje več poslov seli v temne kotičke, kaj potem o tržni ceni sploh še pove tečaj na javni borzi?

Barclays pa je šel predaleč, trdi newyorškki tožilec. Že konec junija je vložil tožbo zoper banko, ker naj bi svojim partnerjem pri HFT omogočala nezakonito prednost, zavajala svoje stranke in jih ogoljufala. Banka naj bi namreč opustila dolžnost nadzora nad dogajanjem v lastnem dark poolu, prirejala podatke o naročilih (recimo o globini trga) in jih posredovala tudi igralcem na HFT, ki so to znanje seveda izkoristili za kovanje dobičkov. Hkrati naj bi banka v dark poole preusmerjala tudi posle, ki jih stranke sploh niso vložile na ta način, saj so jim tako lahko iste delnice prodali malenkost dražje, kot na trgu (ali odkupili malenkost ceneje). Barclays je že opravil nekaj kadrovskih rošad v trgovalnem oddelku, začel interno preiskavo in začel zagotavljati javnosti, da delujejo pošteno. Kaj točno se dogaja v Barclays LX, kot se imenuje njihov bazen likvidnosti, še ni znano.

So pa zelo očitne posledice, ker preiskava newyorškega tožilstva ni šala. Že isti teden po objavi tožbe so nekatere pomembne stranke, ki so uporabljale Barclays LX, odpovedale svoje sodelovanje. To so velika imena, kot so Credit Suisse, Deutsche Bank, Royal Bank of Canada ipd. Skoraj mesec dni pozneje je škoda očitna, saj je promet v Barclays LX padel za 79 odstotkov v primerjavi z obdobjem pred tožbo. Zapustile so ga številne stranke s celega sveta, njegova velikost pa je z drugega največjega v ZDA uplahnila na dvanajstega. Barclays je dejal, da bodo rezultati notranje preiskave, ki preverja dogajanje od leta 2011, ko naj bi se nepravilnosti začele, objavljeni verjetno do konca meseca.

Kar vidimo na borzi, je le manjši (in pogosto zmanipuliran) del dejanskega dogajanja.