Forum » Loža » Vzajemni skladi

Vzajemni skladi

Myhajlo Tod ::

Ponavljam vprašanje enega predhodnika, ker se mi zdi, da ni bilo odgovora, pa zanima tudi mene:

A mogoče kdo ve, kako bi se lahko v SLO investiralo v indeksne sklade? Indeksni skladi imajo namreč dosti manjše vstopno/izstopne stroške kot vzajemni skladi, vzajemni skladi pa večinoma niti ne dohajajo benchmark indeksov. V tujini se tej indeksni najbolj priporočajo za male vlagatelje.

V Sloveniji se tržijo trije indeksni skladi (Amundi), ki pa imajo še vedno višje stroške od domačih vzajemcev. Vstopne stroške imajo 4,5%, medtem ko imajo domači skladi največ 3,00%. Imajo pa res nižje upravljavske stroške v primerjavi z drugimi skladi.

Sicer pa tudi naši domači skladi niso slabi, kot je bilo napisano in so s pravo izbiro lahko izjemno dobri. Za to pa (spet moram omeniti) se splača vedno posvetovati s finančnim svetovalcem, ki bo znal priporočiti naložbo, ki je boljša izbira za posameznika.

dronyx ::

Bom izkoristil tole že odprto temo za vprašanje. Mi zna prosim kdo pojasnit, na kakšen način se izračuna vrednost "točke" vzajemnega sklada? Jaz si predstavljam, da naj bi se vrednost določala glede na ceno delnic in obveznic, v katere tak sklad vlaga denar vlagateljev...Sprašujem namreč zato, ker sem pri enem skladu opazil velik padec vrednosti točke, ki je nekajkrat višji kot pa so v povprečju padle vrednosti delnic, v katere naj bi vlagal glede na prospekt.

Stokarino ::

Da malo oživim temo z vprašanjem;

Kje, (pri nas, v tujini) se da varčevati v indeksnih skladih? Nekaj sem videl da je SKB zastopnik za Amundi indeksni sklad.(?)

Ker na dolgi rok so upravljavski stroški precej oderuški npr. pri delniških skladih.

Kje, (pri nas, v tujini) se da varčevati v indeksnih skladih? Nekaj sem videl da je SKB zastopnik za Amundi indeksni sklad.(?)

Ker na dolgi rok so upravljavski stroški precej oderuški npr. pri delniških skladih.

kandelaber ::

Odločam se za naložbo v sklade. So Nlb skladi ok izbira, kateri sklad izbrati? Kaj menite o zgoraj omenjenemu Amundi skladu? Kje dobiti dobre informacije glede vlaganja, na žalost je slo tech še najbolj primerna lokacija za pogovor o investiranju...

Ledenko@64 ::

moj dodatek

kar je skrito pred očmi vlagateljev

http://www.forbes.com/2011/04/04/real-c...

nasvet, kupuj low cost index ETF direktno prek kakega priznanega ameriškega (nemškega) discount brokerja, najprej pa preberi vse knjige v knjižnici na temo borzništva

kar je skrito pred očmi vlagateljev

http://www.forbes.com/2011/04/04/real-c...

nasvet, kupuj low cost index ETF direktno prek kakega priznanega ameriškega (nemškega) discount brokerja, najprej pa preberi vse knjige v knjižnici na temo borzništva

.::..::.@Mac.::..::.

telexdell ::

Ledenko@64 je izjavil:

...

nasvet, kupuj low cost index ETF direktno prek kakega priznanega ameriškega (nemškega) discount brokerja, najprej pa preberi vse knjige v knjižnici na temo borzništva

Verjetno ne bomo vsi postali borzni posredniki, da bi morali doktorirati iz borzništva.

Pri naložbah v sklade je potrebno vedeti, da ti ob vplačilu zaračunajo vstopne stroške (od 0..5%) in ob izplačilu izstopne stroške (od 0...2%). Če torej V nek sklad vložiš 100 € v sklad in denar takoj dvigneš dobiš le 96€, saj ti 3 € poberejo vstopni stroški in 1€ izstopna provizija. Torej je v sklade smiselno vlagati za daljše obdobje (več kot 5 let). Imeti moraš močno srce, da te ne pobere zaradi 20-30% padcev vrednosti v nekaj dnevih. Tudi sekirati se ne smeš, če si danes vplačal neki znesek jutri pa vrednost pade za nekaj % in si poleg stroškov pokasiral še izgubo. Če si torej dobrega zdravja in želiš varčevati na dolgi rok, potem so skladi zagotovo ena od možnosti.

Kateri sklad izbrati je pa vprašanje za milijon €€€. Ker tega ne veš je smiselno izbrati več podskladov znotraj istega krovnega sklada - razpršiš naložbo. Enkrat letno se lahko brez stroškov prenese sredstva iz enega podsklada v drugi podsklad brez dodatnih stroškov in davkov in se na ta način rešiš slabše donosnih skladov ali pač daš sredstva iz prenapihnjenega v kakšen bolj umirjen podsklad.

Sam sem v NLB skladih že skoraj leto dni. Vplačujem največ dvakrat mesečno del viška sredstev. Niti dneva še nisem bil na dobičku. Trenutno beležim 1,75% izgubo vplačanih sredstev (če ne bi bilo 3% vstopnih stroškov in 1% izstopnih, bi bil dobiček). Tam februarja je bila že 17% izguba. Je pa zanimivo, da ima posamezno vplačilo največjo izgubo tam 9% in največji dobiček tam 11%. Sem optimist in pričakujem skupni dobiček ob zaključku leta

Precej je treba vedeti, preden opaziš, kako malo veš.

Tilen ::

Pozitivno je, da vsaj spremljaš, kaj se dogaja s tvojimi sredstvi.

413120536c6f76656e696a612c20642e642e

Invictus ::

Ne pozabite da se lahko sklad tudi zapre, če vrednost točke pade prenizko...

"Life is hard; it's even harder when you're stupid."

http://goo.gl/2YuS2x

http://goo.gl/2YuS2x

Ledenko@64 ::

več kot 90% upravljalcev skladov na ročnost do 5 let, in več kot 97% na daljiši rok ne more premagati primerjalnega benchmarka...

menjavanje podskladov je metanje peska v oči...ljudje imamo čredni nagon in drži kot pribito, da kupujemo ko je prenapihnjeno in prodajamo ko poči...izgube zagotovljene, pol pa še slab sklad pripojijo k boljšemu, da propagandni material izgleda boljše.

realno gledano ima s&p500 na dolgi rok 9% z reinvestiranimi dividendami letno povprečno donosnost.

torej 9% ne moreš dobiti zaradi upravljalca, 2-2,5 % upravljalska provizija, stroški marketinga, transakcij, provizij,.... do 1%, pol pa vztopni 0-5, izstopni 0-3, menjalni 0-1..

pa naj gre vse skupaj še v plusu ...do prve korekcije

koliko dejansko ostane vlagatelju? koliko upravljalcu NLB? koliko rizika nosiš ti, koliko oni?

menjavanje podskladov je metanje peska v oči...ljudje imamo čredni nagon in drži kot pribito, da kupujemo ko je prenapihnjeno in prodajamo ko poči...izgube zagotovljene, pol pa še slab sklad pripojijo k boljšemu, da propagandni material izgleda boljše.

realno gledano ima s&p500 na dolgi rok 9% z reinvestiranimi dividendami letno povprečno donosnost.

torej 9% ne moreš dobiti zaradi upravljalca, 2-2,5 % upravljalska provizija, stroški marketinga, transakcij, provizij,.... do 1%, pol pa vztopni 0-5, izstopni 0-3, menjalni 0-1..

pa naj gre vse skupaj še v plusu ...do prve korekcije

koliko dejansko ostane vlagatelju? koliko upravljalcu NLB? koliko rizika nosiš ti, koliko oni?

.::..::.@Mac.::..::.

Invictus ::

Vlagatelj, to si ti, nosi ces riziko.

Upravljalec nič, razen če dela kaj protizakonito...

Upravljalec nič, razen če dela kaj protizakonito...

"Life is hard; it's even harder when you're stupid."

http://goo.gl/2YuS2x

http://goo.gl/2YuS2x

telexdell ::

Ledenko@64 je izjavil:

več kot 90% upravljalcev skladov na ročnost do 5 let, in več kot 97% na daljiši rok ne more premagati primerjalnega benchmarka...

menjavanje podskladov je metanje peska v oči...ljudje imamo čredni nagon in drži kot pribito, da kupujemo ko je prenapihnjeno in prodajamo ko poči...izgube zagotovljene, pol pa še slab sklad pripojijo k boljšemu, da propagandni material izgleda boljše.

realno gledano ima s&p500 na dolgi rok 9% z reinvestiranimi dividendami letno povprečno donosnost.

torej 9% ne moreš dobiti zaradi upravljalca, 2-2,5 % upravljalska provizija, stroški marketinga, transakcij, provizij,.... do 1%, pol pa vztopni 0-5, izstopni 0-3, menjalni 0-1..

pa naj gre vse skupaj še v plusu ...do prve korekcije

koliko dejansko ostane vlagatelju? koliko upravljalcu NLB? koliko rizika nosiš ti, koliko oni?

Tu gledaš povprečje 500 podjetij. Od teh ima neko podjetje mogoče izgubo, drugo pa 20% donos. Če narediš neki drugi sklad npr. s&p200 ter daš vanje zgolj tista podjetja z izgubo, potem bo donos celo negativen. Če pa daš notri zgolj tista podjetja z dobičkom, pa bo donos npr. 15%. In upravljavci podskladov delujejo ravno na način, da določijo razmerja med posameznimi segmenti (delnice, obveznice,gotovina), panogami (farmacija, bačništvo, tehnologija...) in geografsko zastopanje (ZDA, Azija...) potem pa znotraj teh razmerij kupujejo in prodajajo. Če so uspešni je lahko letni donos precej višji od 9%. Seveda pa je lahko tudi izguba kar krepka.

Kot vlagatelj na nakupe in prodaje upravljavca nimam drugega vpliva, kot pa zamenjavo podsklada, če menim da tisti v katerem imam sredstva ni perspektiven. Ali me bo pri tem vodil čredni nagon ne vem. Vem pa, da četudi izgubim vsa sredstva v skladih, v družini ne bomo lačni.

Precej je treba vedeti, preden opaziš, kako malo veš.

Ledenko@64 ::

poanta je enaka ali je to s&p 500 indeksni etf ali kaki drugi etf.... pasivno vodeni etf ki predstavlja neko panogo, sektor, segment ali geografsko lokacijo imajo od 0,05 do še zdravih 0,5% letnih stroškov. Vzajemni aktivno vodeni skladi pa v povprečju 3.2%

v grobem 3% razlike vsako leto nanese na dolgi rok 100% razlike v sredstvih samo zaradi stroškov!

in samo 4% verjetnosti imaš da ti upravljalec vodi in upravlja boljše, da ti zmanjša to razliko...

vzemi na dolgi rok da boš vlagal 300€ mesečno.

v 30 letih pri 6% grobega povprečja boš nekje na 300k€

v skladu pa na 150k,....btw upravljalec prav tako dobi 150.000€. Kaj pa če glih pride cikel okrog in ti korekcija pobere 50%....koliko ostane tebi, koliko upravljalcu.

zakaj se ETFi ne ponujajo v sloveniji? Zakaj je tak rompom pom okrog skladov?

v grobem 3% razlike vsako leto nanese na dolgi rok 100% razlike v sredstvih samo zaradi stroškov!

in samo 4% verjetnosti imaš da ti upravljalec vodi in upravlja boljše, da ti zmanjša to razliko...

vzemi na dolgi rok da boš vlagal 300€ mesečno.

v 30 letih pri 6% grobega povprečja boš nekje na 300k€

v skladu pa na 150k,....btw upravljalec prav tako dobi 150.000€. Kaj pa če glih pride cikel okrog in ti korekcija pobere 50%....koliko ostane tebi, koliko upravljalcu.

zakaj se ETFi ne ponujajo v sloveniji? Zakaj je tak rompom pom okrog skladov?

.::..::.@Mac.::..::.

telexdell ::

Vsaka stvar nekaj stane. Če nekdo drug namesto mene popravi avto, speče kruh, organizira počitnice, vodi sklad... potem ga moram plačati. Če sem zadovoljen s popravljenim avtom, okusom kruha, počitnicami, donosom v skladu... zakaj bi se pritoževal, koliko je za dobro opravljeno storitev zaslužil???

Precej je treba vedeti, preden opaziš, kako malo veš.

Smurf ::

Problem je, ker se pri teh klasicnih skladih izkaze, da najvec profitirajo ravno borzne hise in ne narocnik.

Pri ETF skladih pa je to razmerje nekoliko boljse tako, da je utemeljeno vprasanje.

Pri ETF skladih pa je to razmerje nekoliko boljse tako, da je utemeljeno vprasanje.

Ledenko@64 ::

na prejšnjem primeru ti slovenski upravljalec skozi dolgo obdobje vzame 150.000 EUR, za slabo vodenje in nič risk managementa......torej ogromno plačaš in reskiraš svoja vplačila.

kupiš ETF ali kakšen vanguardov index sklad in v enakem obdobju plačaš okrog 10.000-20.000 z možnostjo risk managementa ali risk parity. 130.000 je tvoj profit samo iz naslova stroškov...neglede na donos

zato v knjižnico po slovensko literaturo...pol pa te že tuja potegne

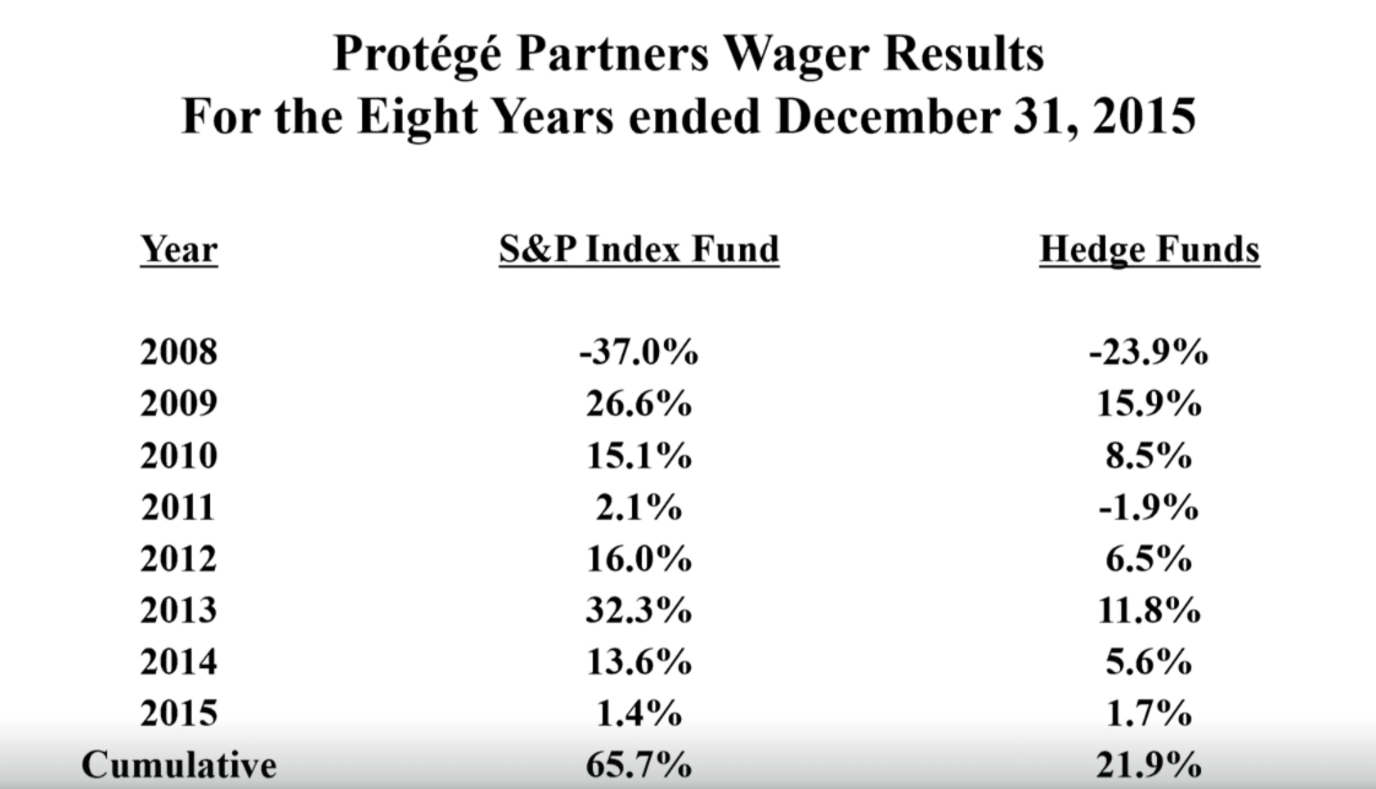

v začetku 2008 je Buffet stavil 1 milijon $ proti Protege partners hedge skladu, da ne morejo premegati index s&p 500 na obdobje 10 let

to so rezultati brez stroškov. v index skladu bi moral plačati 0.15% na leto, v upravljanem hedge skladu pa okrog 2 plus 20% od dobička.

kupiš ETF ali kakšen vanguardov index sklad in v enakem obdobju plačaš okrog 10.000-20.000 z možnostjo risk managementa ali risk parity. 130.000 je tvoj profit samo iz naslova stroškov...neglede na donos

zato v knjižnico po slovensko literaturo...pol pa te že tuja potegne

v začetku 2008 je Buffet stavil 1 milijon $ proti Protege partners hedge skladu, da ne morejo premegati index s&p 500 na obdobje 10 let

to so rezultati brez stroškov. v index skladu bi moral plačati 0.15% na leto, v upravljanem hedge skladu pa okrog 2 plus 20% od dobička.

.::..::.@Mac.::..::.

Zgodovina sprememb…

- spremenil: Ledenko@64 ()

telexdell ::

Problem je, ker se pri teh klasicnih skladih izkaze, da najvec profitirajo ravno borzne hise in ne narocnik.

Pri ETF skladih pa je to razmerje nekoliko boljse tako, da je utemeljeno vprasanje.

Borne hiše lahko profitirajo le, če imajo naročnike. Boljše kot bo delala (=nižji stroški, večji donosi), več naročnikov bo imela.

Višek sredstev pa lahko naložiš na različne načine. Lahko jih imaš doma v nogavici, na transakcijskem računu, kupuješ plemenite kovine, umetniška dela, delnice, nepremičnine, Lego kocke... Vsaka od oblik imajo svoje prednosti, pomanjkljivosti in priložnosti za ekstremne dobičke kot tudi katastrofalne izgube. Nenehno se obremenjevati s tem, koliko kdo profitira, kje bi dobil več... pa pomeni zgolj to, da boš vedno v skrbeh, nezadovoljen in izpostavljen riziku katastrofalne izgube.

Precej je treba vedeti, preden opaziš, kako malo veš.

Smurf ::

Problem je, ker se pri teh klasicnih skladih izkaze, da najvec profitirajo ravno borzne hise in ne narocnik.

Pri ETF skladih pa je to razmerje nekoliko boljse tako, da je utemeljeno vprasanje.

Borne hiše lahko profitirajo le, če imajo naročnike. Boljše kot bo delala (=nižji stroški, večji donosi), več naročnikov bo imela.

Višek sredstev pa lahko naložiš na različne načine. Lahko jih imaš doma v nogavici, na transakcijskem računu, kupuješ plemenite kovine, umetniška dela, delnice, nepremičnine, Lego kocke... Vsaka od oblik imajo svoje prednosti, pomanjkljivosti in priložnosti za ekstremne dobičke kot tudi katastrofalne izgube. Nenehno se obremenjevati s tem, koliko kdo profitira, kje bi dobil več... pa pomeni zgolj to, da boš vedno v skrbeh, nezadovoljen in izpostavljen riziku katastrofalne izgube.

Problematicno je to, da borzna hisa da vso tveganje na plece strank, hkrati pa pobere smetano. Slovenija je tukaj se dodatno problematicno, ker je majhna konkurenca in majhen trg. Kaj imajo veze s tem umetniska dela in stumfi pa ne vem.

telexdell ::

Problematicno je to, da borzna hisa da vso tveganje na plece strank, hkrati pa pobere smetano. Slovenija je tukaj se dodatno problematicno, ker je majhna konkurenca in majhen trg. Kaj imajo veze s tem umetniska dela in stumfi pa ne vem.

Dandanes je pa zares najmanjši problem odpreti račun v tujini ali vlagati v sklade iz tujine. Na eni strani so mogoče znižaš stroške upravljanja si pa zakompliciraš življenje na drugi strani. Pač vprašati se moraš, če je tistih nekaj desetink odstotka pri stroških upravljanja vredno vsega.

PS- govorimo o vlaganju. Tudi denar vložiš v štumf mar ne

Precej je treba vedeti, preden opaziš, kako malo veš.

kandelaber ::

Na banki so mi priporočili sledeče.

Prvi sklad: http://www.nlbskladi.si/podjetniske-obv...

donos 20,49 %, v zadnjih treh slabih 10% in v zadnjem letu 3%. Ta vzajemni sklad je najnižje tvegan sklad pri NLB Skladih se pa vstopni stroški prilagajajo višini zneska.

Obvezniški skladi do 5.000 EUR so 1,50% vstopni stroški, od 5.000 - 10.000 EUR so 1,30%, nad 15.000 EUR so 1,00%, nad 20.000 EUR 0,75%,nad 30.000 EUR 0,60% in tako dalje.

Drugi sklad: Obveznice visokih donosnosti - ki so malenkost bolj tvegane je pa s tem povezan tudi višji donos.

Tukaj pa je še tabela celotnih stroškov upravljanja:

NLB Skladi

Delniški skladi: 2,02%

Mešani skladi 1,60%

Obvezniški skladi: 1,13%

Kaj menite se splača?

Prvi sklad: http://www.nlbskladi.si/podjetniske-obv...

donos 20,49 %, v zadnjih treh slabih 10% in v zadnjem letu 3%. Ta vzajemni sklad je najnižje tvegan sklad pri NLB Skladih se pa vstopni stroški prilagajajo višini zneska.

Obvezniški skladi do 5.000 EUR so 1,50% vstopni stroški, od 5.000 - 10.000 EUR so 1,30%, nad 15.000 EUR so 1,00%, nad 20.000 EUR 0,75%,nad 30.000 EUR 0,60% in tako dalje.

Drugi sklad: Obveznice visokih donosnosti - ki so malenkost bolj tvegane je pa s tem povezan tudi višji donos.

Tukaj pa je še tabela celotnih stroškov upravljanja:

NLB Skladi

Delniški skladi: 2,02%

Mešani skladi 1,60%

Obvezniški skladi: 1,13%

Kaj menite se splača?

telexdell ::

Osnovno pravilo- pretekli donosi ne jamčijo bodoče donose!!

Moje pravilo- sklad, kateri je v preteklem obdobju imel velike donose bo v bodočnosti stagniral ali celo padel (pač- kdor visoko leta nizko pade).

Za adrenalin pa se splača izbrati dva ali tri sklade. V najmanj rizičnem imaš večino sredstev, v ostalih bolj rizičnih pa manjši delež.

PS- a za varčevanje v skladih si vprašal. Imaš za tam 30% nižje vstopne stroške in lahko dajaš v sklad do 500€/dan.

Moje pravilo- sklad, kateri je v preteklem obdobju imel velike donose bo v bodočnosti stagniral ali celo padel (pač- kdor visoko leta nizko pade).

Za adrenalin pa se splača izbrati dva ali tri sklade. V najmanj rizičnem imaš večino sredstev, v ostalih bolj rizičnih pa manjši delež.

PS- a za varčevanje v skladih si vprašal. Imaš za tam 30% nižje vstopne stroške in lahko dajaš v sklad do 500€/dan.

Precej je treba vedeti, preden opaziš, kako malo veš.

bobby ::

Vstopni oa izstopni stroski so miloreceno v narekivajih smesni v primerjavi s tem, da ima skoraj vsak sklad se upravljalsko provizijo!!

Za tiste, ki ste neuki, stroski vstooa in izstipa so vam jasni, stroski upravljalske provizije pa neznanka. In najdite te stroske pri svojih skladih, ki se odtegnejo letno, ne glede na to, ali vrednost tocke raste ali pada, koliksna ke procentualna provizija in dodaj. Potem te pa bo na dolgi rok glava bolela v primerjavi z raznimi ETF skladi. Zakaj mislite, da se ETf skladi ne oglasujejo? Ker ni prfita v njih vecjega.

Konkretno sklad od Volimesemes:

Max. vstopna:1,50 % (lestvica)Vstopna lestvica

Vrednost vsakokrat vplačanih sredstev Obvezniški podskladi Uravnoteženi podskladi Delniški podskladi

do 4.999,99 EUR

1,50 %

2,25 %

3,00 %

5.000,00 - 9.999,99 EUR

1,30 %

1,90 %

2,50 %

10.000,00 - 14.999,99 EUR

1,10 %

1,70 %

2,25 %

15.000,00 - 19.999,99 EUR

1,00 %

1,50 %

2,00 %

20.000,00 - 29.999,99 EUR

0,75 %

1,30 %

1,75 %

30.000,00 - 49.999,99 EUR

0,60 %

1,10 %

1,50 %

50.000,00 - 99.999,99 EUR

0,50 %

0,90 %

1,25 %

100.000,00 - 199.999,99 EUR

0,40 %

0,70 %

0,90 %

200.000,00 - 499.999,99 EUR

0,30 %

0,40 %

0,50 %

500.000,00 EUR in več

0,20 %

0,25 %

0,25 %

Plačila vstopnih stroškov so oproščeni vlagatelji, ki enkratno vplačajo več kot 1.000.000,00 EUR.

Oprostitev plačila vstopnih stroškov ne velja za vlagatelje, ki vplačujejo tak znesek z varčevalnim načrtom.

Max. izstopna:0,50 % (opombe)Izstopna provizija

Vrednost vsakokrat izplačanih sredstev Obvezniški podskladi Uravnoteženi podskladi Delniški podskladi

do 50.000,00 EUR

0,50 %

1,00 %

1,00 %

50.000,01 - 200.000,00 EUR

0,30 %

0,50 %

0,50 %

Več kot 200.000,00 EUR

0,20 %

0,25 %

0,25 %

Upravljavska:0,90 %

Za tiste, ki ste neuki, stroski vstooa in izstipa so vam jasni, stroski upravljalske provizije pa neznanka. In najdite te stroske pri svojih skladih, ki se odtegnejo letno, ne glede na to, ali vrednost tocke raste ali pada, koliksna ke procentualna provizija in dodaj. Potem te pa bo na dolgi rok glava bolela v primerjavi z raznimi ETF skladi. Zakaj mislite, da se ETf skladi ne oglasujejo? Ker ni prfita v njih vecjega.

Konkretno sklad od Volimesemes:

Max. vstopna:1,50 % (lestvica)Vstopna lestvica

Vrednost vsakokrat vplačanih sredstev Obvezniški podskladi Uravnoteženi podskladi Delniški podskladi

do 4.999,99 EUR

1,50 %

2,25 %

3,00 %

5.000,00 - 9.999,99 EUR

1,30 %

1,90 %

2,50 %

10.000,00 - 14.999,99 EUR

1,10 %

1,70 %

2,25 %

15.000,00 - 19.999,99 EUR

1,00 %

1,50 %

2,00 %

20.000,00 - 29.999,99 EUR

0,75 %

1,30 %

1,75 %

30.000,00 - 49.999,99 EUR

0,60 %

1,10 %

1,50 %

50.000,00 - 99.999,99 EUR

0,50 %

0,90 %

1,25 %

100.000,00 - 199.999,99 EUR

0,40 %

0,70 %

0,90 %

200.000,00 - 499.999,99 EUR

0,30 %

0,40 %

0,50 %

500.000,00 EUR in več

0,20 %

0,25 %

0,25 %

Plačila vstopnih stroškov so oproščeni vlagatelji, ki enkratno vplačajo več kot 1.000.000,00 EUR.

Oprostitev plačila vstopnih stroškov ne velja za vlagatelje, ki vplačujejo tak znesek z varčevalnim načrtom.

Max. izstopna:0,50 % (opombe)Izstopna provizija

Vrednost vsakokrat izplačanih sredstev Obvezniški podskladi Uravnoteženi podskladi Delniški podskladi

do 50.000,00 EUR

0,50 %

1,00 %

1,00 %

50.000,01 - 200.000,00 EUR

0,30 %

0,50 %

0,50 %

Več kot 200.000,00 EUR

0,20 %

0,25 %

0,25 %

Upravljavska:0,90 %

Ce eksplicitno ne odgovorim osebam PNG ali PR,..I dont care about your opinion.

samotest ::

Preveri na vzajemci.com in forum tam.

Vem tudi,da je letno ocenjevanje skladov glede na primerjavo uspesnosti med njimi

http://mojefinance.finance.si/skladi

Vem tudi,da je letno ocenjevanje skladov glede na primerjavo uspesnosti med njimi

http://mojefinance.finance.si/skladi

Ledenko@64 ::

delnlnice so načeloma 3-4x bolj volatilne kot obveznice in poanta je da probaš izravnati + in - s pomočjo različnih instrumentov in različnega pondiranja. delež delnic, delež dolgoročnih, delež srednjeročnih obveznic, surovin, plemenitih kovin, reit-ov,... kot dolgoročni vlagatelj (btw kratkoročnega ni) moraš paziti da ne izgubiš sredstev in ta balans ti da kombinacija zgoraj naštetih

...če izgubiš 50% pol rabiš 100% da prideš na isto stanje. 50% pade v enem letu -> 100% pa pridobiš v kolkih ?

Nevem koliko vas je kaj občutilo 2008 krizo še manj pa 2000...pravijo da je od 2000 do 2010 izgubljeno desetletje, se pravi da so tisti, ki so vztrajali (da niso prodali ko so vsi prodajali) prišli komaj na 0 po desetih letih

da o slovenski krizi 2008 ne govorimo... vsaki trend ki je bil spromoviran na našem trgu je končal v minusu (balkan, bric, zlato,...) to so promovirali ne samo borzne hiše ampak tudi banke, zavaroalnice in vaški frizerji,..

zdaj se pa napihuje na podjetniške obveznice , ki so pač imele vzpon zadnje desetletje, še posebej pa zdaj ko so obresti nizke in obveznice rastejo da izravnajo nizko obrestno mero...

, ki so pač imele vzpon zadnje desetletje, še posebej pa zdaj ko so obresti nizke in obveznice rastejo da izravnajo nizko obrestno mero...

podjetniške obveznice bi imel največ do 10%, one ki so bolj proti junku pa manj kot 5% v portfelju

Bolj kot špekuliranje se probajte naučiti risk parity..

en primer za sestavljanje portfelja

Buffett: Rule No.1: Never lose money. Rule No.2: Never forget rule No.1.

...če izgubiš 50% pol rabiš 100% da prideš na isto stanje. 50% pade v enem letu -> 100% pa pridobiš v kolkih ?

Nevem koliko vas je kaj občutilo 2008 krizo še manj pa 2000...pravijo da je od 2000 do 2010 izgubljeno desetletje, se pravi da so tisti, ki so vztrajali (da niso prodali ko so vsi prodajali) prišli komaj na 0 po desetih letih

da o slovenski krizi 2008 ne govorimo... vsaki trend ki je bil spromoviran na našem trgu je končal v minusu (balkan, bric, zlato,...) to so promovirali ne samo borzne hiše ampak tudi banke, zavaroalnice in vaški frizerji,..

zdaj se pa napihuje na podjetniške obveznice

podjetniške obveznice bi imel največ do 10%, one ki so bolj proti junku pa manj kot 5% v portfelju

Bolj kot špekuliranje se probajte naučiti risk parity..

en primer za sestavljanje portfelja

Buffett: Rule No.1: Never lose money. Rule No.2: Never forget rule No.1.

.::..::.@Mac.::..::.

telexdell ::

Vstopni oa izstopni stroski so miloreceno v narekivajih smesni v primerjavi s tem, da ima skoraj vsak sklad se upravljalsko provizijo!!

Za tiste, ki ste neuki, stroski vstooa in izstipa so vam jasni, stroski upravljalske provizije pa neznanka. In najdite te stroske pri svojih skladih, ki se odtegnejo letno, ne glede na to, ali vrednost tocke raste ali pada, koliksna ke procentualna provizija in dodaj. Potem te pa bo na dolgi rok glava bolela v primerjavi z raznimi ETF skladi. Zakaj mislite, da se ETf skladi ne oglasujejo? Ker ni prfita v njih vecjega.

Z ETF skladi se trguje enako kot z delnicami in zanje potrebuješ trgovalni račun. Vsak nakup ali prodajo moraš plačati. Plačati moraš vzdrževanje stanja. Plačati moraš trgovalni račun. Plačati moraš...

ETF skladi so zagotovo boljša naložba od vzajemnih skladov za investitorje z veliko denarja, kateri nakupijo delnice ETF sklada z velikimi zneski.Ravno zaradi tega so ETF skladi zelo ranljivi za razne špekulativne terminske transakcije saj se da zaslužiti tako z rastjo kot s padanjem vrednosti indeksa.

Vzajemni skladi pa so boljša naložba za ljudi, katerim mesečno ostane nekaj 100€ in varčujejo za nakup kakšne dobrine ali varnejšo starost. Sicer potencialno ne bodo toliko zaslužili kot v indeksnih skladih, a tudi izgubili ne. Nenazadnje pa, če že enkrat začneš z vlaganjem v indeksne sklade, zakaj pa ne bi začel vlagati direktno v delnice, saj trgovalni račun itak že imaš??

Precej je treba vedeti, preden opaziš, kako malo veš.

Invictus ::

V vzajemnih skladih se da ravno tako izgubiti vse...

"Life is hard; it's even harder when you're stupid."

http://goo.gl/2YuS2x

http://goo.gl/2YuS2x

telexdell ::

V vzajemnih skladih se da ravno tako izgubiti vse...

Tudi na banki (npr. varčevalci LB ob razpadu Juge) ali doma v "štumfu" (npr. pojedo miši) lahko izgubiš vse.

Precej je treba vedeti, preden opaziš, kako malo veš.

Ledenko@64 ::

Nenazadnje pa, če že enkrat začneš z vlaganjem v indeksne sklade, zakaj pa ne bi začel vlagati direktno v delnice, saj trgovalni račun itak že imaš??

pri tem vprašanju je še boljši odgovor...lahko kupiš call opcijo na neko delnico z delta blizu 1 in upravljaš enako zadevo z manj kot 50% sredstvev, deležen pa si enakega dobička.

Npr TESLA 100 delnic je 23.000€ ali pa kupiš 1 call opcijo z dospetjem v decembru za 3900€ edino dividende ne dobiš, ki je pa pri tesli tak ni.

problem je v tem da z nakupum kupuješ smer kam mora delnica iti in z izbiranjem delnic padeš v povprečje da boš v 96 oz 98% slabše delal kot trg.

.::..::.@Mac.::..::.

SunCell ::

Ledenko@64: tvoji predlogi se precej skladajo z mojim prepričanjem, ki sem ga pridobil v zadnjem obdobju prebiranja različnih FI/RE blogov. Poznaš morda kak dober vir informacij glede na lokalne specifike (slo obdavčitev, valutna tveganja)? Velika večina spletnih virov je zelo posvečena .us trgu, kar pa človek najde evropskih zgodb, je pa vsaka država poglavje zase zaradi svoje unikatne davčne zakonodaje.

Dosedaj sem uspel ugotovit, da je davčno optimalnejše, če ETF reinvestira direktno dividendne donose, nisem pa še uspel poiskati konkretnega izdajatelja z nizko provizijo ter brez kakšnih dvojnih obdavčitev dividend zaradi neugodne lokacije izdajatelja. Slo izdajatelji/posredniki me načeloma ne zanimajo, saj s svojimi provizijami niso konkurenčni.

Dosedaj sem uspel ugotovit, da je davčno optimalnejše, če ETF reinvestira direktno dividendne donose, nisem pa še uspel poiskati konkretnega izdajatelja z nizko provizijo ter brez kakšnih dvojnih obdavčitev dividend zaradi neugodne lokacije izdajatelja. Slo izdajatelji/posredniki me načeloma ne zanimajo, saj s svojimi provizijami niso konkurenčni.

Smoove11 ::

Osebno rad glede FI/RE in investiranja v EU preberem ta blog: No More Waffles. ETFi ki jih ima v portfelju vsi reinvestirajo dividende in imajo nizek TER.

janezvalva ::

bedaki so že pozabili zadnjo finančno krizo izpred petih let, ki še traja, kjer so vse delnice padle za 75% in več, in že navdušeno razglabljajo v katere sklade in delnice bodo vlagali.

tečaj delnice save kranj leta 2008: 680EUR

gibanje tečajev save kranj 2009-2014:

današnji tečaj save kranj 0.22EUR

še muhe imajo boljši spomin. beda!

tečaj delnice save kranj leta 2008: 680EUR

gibanje tečajev save kranj 2009-2014:

današnji tečaj save kranj 0.22EUR

še muhe imajo boljši spomin. beda!

Zgodovina sprememb…

- spremenilo: janezvalva ()

Furbo ::

Slovenskih zadev se sploh ne kupuje, ker imajo nekateri vedno insajderske informacije in je vse zlagano. Zadnji primer: Gorenje.

Nadzor pa itak samo plače vleče in se praska po (neobstoječih) jajcih.

Nadzor pa itak samo plače vleče in se praska po (neobstoječih) jajcih.

i5-13600K, Noctua NH-D15, STRIX Z790-F, 64GB DDR5, 2TB Samsung 990PRO,

Toughpower GF3 1000W, RTX 5080 AORUS, ALIENWARE AW3423DWF, Dell S2722QC

Toughpower GF3 1000W, RTX 5080 AORUS, ALIENWARE AW3423DWF, Dell S2722QC

Zgodovina sprememb…

- spremenil: Furbo ()

alkor ::

Zivijo

Ali kdo pozna in ima izkusnje z recimo vanguard etf? Rad bi sparal za penzijo pa se se odlocam kam in kako. Kaksna priporocila?

Recimo mesecno 1000 eur.

LP

Ali kdo pozna in ima izkusnje z recimo vanguard etf? Rad bi sparal za penzijo pa se se odlocam kam in kako. Kaksna priporocila?

Recimo mesecno 1000 eur.

LP

LP,

a

Invictus ::

Kupi si garsonjero, pa ti bo penzija takoj začela teči...

"Life is hard; it's even harder when you're stupid."

http://goo.gl/2YuS2x

http://goo.gl/2YuS2x

Smoove11 ::

janezvalva je izjavil:

bedaki so že pozabili zadnjo finančno krizo izpred petih let, ki še traja, kjer so vse delnice padle za 75% in več, in že navdušeno razglabljajo v katere sklade in delnice bodo vlagali.

tečaj delnice save kranj leta 2008: 680EUR

gibanje tečajev save kranj 2009-2014:

današnji tečaj save kranj 0.22EUR

še muhe imajo boljši spomin. beda!

Zato pa noben pri zdravi pameti ne predlaga da kupuješ delnice slovenskih podjetij.

Če si tik pred začetkom krize 2008, torej v najslabšem možnem obdobju zadnjih 10 let, vložil denar v SP500, imaš danes po že preračunani inflaciji okoli 65% dobička, če pa si še reinvestiral dividende pa blizu 100%.

@alkor

Na začetku je najpomembneje da prebereš čimveč gradiva iz tega področja (Modri investitor, Benjamin Graham ali pa članki na strani bogleheads). Če se z investiranjem nočeš aktivno ukvarjati je pametno izbrati Three fund portfolio (60% svetovnih delnic, 30% evropskih in 10% obveznic).

V Evropi Vanguard ni tako popularen, so bolj popularni kakšni ETFi od iShares ali SPDR.

Ledenko@64 ::

asset class allocation od 1972 do letos

Dal sem Three fund portfolio, all weather portfolio in samo ameriški trg delnic za benchmark. Če pogledate v tabelo "portfolio returns" se mogoče komu zdi da je prvi ali zadnji portfelj ta pravi, vendar rubrika "worst year" testira želodec in na tej točki večinoma vsi padejo. drugi portfelj pa kaže največji 3% padec v vseh 44 letih za nazaj.

enaka porazdelitev zadnjih 15 let

Tu sem vzel zadnji največji krizi, saj teče tema tudi na to. Volatilnost velika in ponavadi vsi izgubijo. Drugi portfelj skoraj nedotaknjen.

Korelacija prvega(svetovnega) in ameriški benchmark je zadnjih 15 letih prek 90% kar pomeni, da če amerika pade, svetovni paravtako.

Ne navijam za 2 portfelj, vendar ta all weather portfolio mi dovoli spati.

aja...vsako leto minimalno je potreben rebalans sredstev za pravilno alokacijo

Dal sem Three fund portfolio, all weather portfolio in samo ameriški trg delnic za benchmark. Če pogledate v tabelo "portfolio returns" se mogoče komu zdi da je prvi ali zadnji portfelj ta pravi, vendar rubrika "worst year" testira želodec in na tej točki večinoma vsi padejo. drugi portfelj pa kaže največji 3% padec v vseh 44 letih za nazaj.

enaka porazdelitev zadnjih 15 let

Tu sem vzel zadnji največji krizi, saj teče tema tudi na to. Volatilnost velika in ponavadi vsi izgubijo. Drugi portfelj skoraj nedotaknjen.

Korelacija prvega(svetovnega) in ameriški benchmark je zadnjih 15 letih prek 90% kar pomeni, da če amerika pade, svetovni paravtako.

Ne navijam za 2 portfelj, vendar ta all weather portfolio mi dovoli spati.

aja...vsako leto minimalno je potreben rebalans sredstev za pravilno alokacijo

.::..::.@Mac.::..::.

Zgodovina sprememb…

- spremenil: Ledenko@64 ()

Spajky ::

...Rad bi sparal za penzijo...Sef v trezorju na banki in naložbeno zlato-fizično (palice) ...

"Bluzim na forumu, torej sem !" (še živ ) ...

bluefish ::

Na leto bo šlo pa več za stroške najemna sefa v primerjavi z morebitno rastjo cene zlata.

Spajky ::

Letni najem sefa z ostalimi stroški (najmanjši) je pod 100€ ... če imaš manj kot pol kile ploščic se res glih ne splača nabavljat sef, to imaš prav. So pa npr. že tri 100g ploščice čez 10k€, torej sef pride manj kot 1% letno. Če je v njem pa par kil, pa je itak sitnica strošek hrambe  ...

...

Ps. je rekel 1k€ mesečno da misli vlagat, to je v 10 letih lepa kilaža ploščic ...

Ps. je rekel 1k€ mesečno da misli vlagat, to je v 10 letih lepa kilaža ploščic ...

"Bluzim na forumu, torej sem !" (še živ ) ...

Zgodovina sprememb…

- spremenilo: Spajky ()

Mr_Globus ::

Ledenko@64: tvoji predlogi se precej skladajo z mojim prepričanjem, ki sem ga pridobil v zadnjem obdobju prebiranja različnih FI/RE blogov. Poznaš morda kak dober vir informacij glede na lokalne specifike (slo obdavčitev, valutna tveganja)? Velika večina spletnih virov je zelo posvečena .us trgu, kar pa človek najde evropskih zgodb, je pa vsaka država poglavje zase zaradi svoje unikatne davčne zakonodaje.

Dosedaj sem uspel ugotovit, da je davčno optimalnejše, če ETF reinvestira direktno dividendne donose, nisem pa še uspel poiskati konkretnega izdajatelja z nizko provizijo ter brez kakšnih dvojnih obdavčitev dividend zaradi neugodne lokacije izdajatelja. Slo izdajatelji/posredniki me načeloma ne zanimajo, saj s svojimi provizijami niso konkurenčni.

Ce dividende niso izplacane ni davka? Ker Zdoh2 pravi

Kot dividenda se po tem poglavju obdavčuje vsaka razdelitev dohodka imetniku deleža iz premoženja plačnika oziroma povezane osebe (po tem zakonu ali zakonu, ki ureja davek od dohodkov pravnih oseb) plačnika na podlagi njegovega lastniškega deleža v plačniku, ki ne predstavlja zmanjšanja njegovega lastniškega deleža, vključno z razdelitvijo v obliki delnic ali zamenljivih obveznic ter pripisom dobička kapitalskemu deležu družbenika.

Torej tudi ce se vrednost doda delnici, kar naj bi se pri ETFjih ki reinvestirajo zgodi, moras se vedno placati 25% davka?

SunCell ::

Mr_Globus: nisem ekspert/strokovnjak, vendar če pogledaš recimo vzajemne sklade, tam recimo za dividende delnic, ki jih sklad ima, nisi posebej obdavčen. Si ne znam pojasnit, zakaj bi za ETF-je veljalo drugače.

Ledenko@64 ::

Oj

Pri ETF-ih, ki reinvestirajo dividende ni nobenega davka.

Ne dolgo nazaj sem imel pri GBD-ju odprt račun, kjer sem pri vanguardovem VT ETF moral plačati davek od dividend, pri EUNL, ki reinvestira pa ne. Je pa GBD odvedel davek avtomatsko.

Btw...tisti ki imate v usa odprte trgovalne račune...ste jih prijavili? oz jih je sploh potrebno? poročate o plačanem davku v usa in doplačujete razliko pri nas? ....gledal sem malo zakonodajo in usa ni med podpisniki o izmenjavi podatkov ali?!

Pri ETF-ih, ki reinvestirajo dividende ni nobenega davka.

Ne dolgo nazaj sem imel pri GBD-ju odprt račun, kjer sem pri vanguardovem VT ETF moral plačati davek od dividend, pri EUNL, ki reinvestira pa ne. Je pa GBD odvedel davek avtomatsko.

Btw...tisti ki imate v usa odprte trgovalne račune...ste jih prijavili? oz jih je sploh potrebno? poročate o plačanem davku v usa in doplačujete razliko pri nas? ....gledal sem malo zakonodajo in usa ni med podpisniki o izmenjavi podatkov ali?!

.::..::.@Mac.::..::.

SunCell ::

Ledenko@64 je izjavil:

Oj

Pri ETF-ih, ki reinvestirajo dividende ni nobenega davka.

Ne dolgo nazaj sem imel pri GBD-ju odprt račun, kjer sem pri vanguardovem VT ETF moral plačati davek od dividend, pri EUNL, ki reinvestira pa ne. Je pa GBD odvedel davek avtomatsko.

Btw...tisti ki imate v usa odprte trgovalne račune...ste jih prijavili? oz jih je sploh potrebno? poročate o plačanem davku v usa in doplačujete razliko pri nas? ....gledal sem malo zakonodajo in usa ni med podpisniki o izmenjavi podatkov ali?!

Sodeč po Fursovem dokumentu, trgovalnega računa v tujini ni potrebo prijavljati. Drugače seveda velja za kapitalske izgube/dobičke za minulo koledarsko leto.

Tilen ::

Trgovalnega računa ni potrebno prijavljati, prijaviti je potrebno račun, na katerega je vezan trgovalni račun.

413120536c6f76656e696a612c20642e642e

telexdell ::

Ledenko@64 je izjavil:

Oj

Pri ETF-ih, ki reinvestirajo dividende ni nobenega davka.

Ne dolgo nazaj sem imel pri GBD-ju odprt račun, kjer sem pri vanguardovem VT ETF moral plačati davek od dividend, pri EUNL, ki reinvestira pa ne. Je pa GBD odvedel davek avtomatsko.

Btw...tisti ki imate v usa odprte trgovalne račune...ste jih prijavili? oz jih je sploh potrebno? poročate o plačanem davku v usa in doplačujete razliko pri nas? ....gledal sem malo zakonodajo in usa ni med podpisniki o izmenjavi podatkov ali?!

Če bo vse ostalo v ZDA problema verjetno ne bi smelo biti. Problem se lahko pojavi, če boš uspešen in boš nekoč unovčeval dobičke, da bi te zasrbeli prsti pa si kupiš kakšno štirikolesno zver doseženim dobičkom primerno. Štirikolesna zver pa pade v oči dacarjem in boš moral dokazati, od kod ti denar, si prijavil to, ono...

Precej je treba vedeti, preden opaziš, kako malo veš.

SunCell ::

Tilen ::

Trgovalni račun bi moral praviloma biti vezan na TRR (IBAN), katerega je potrebno prijaviti. Transakcij ne moreš opravljati s trgovalnim računom, zato potrebuješ tudi račun s katerim prenakazuješ sredstva. Trgovalni račun je za trgovanje, sredstva so pa na ločenem računu. FURS seveda ne zanima tvoj trgovalni račun, ker lahko pridobi podatke iz tistega drugega, kjer so dejansko transakcije.

Sredstev ni mogoče naložiti direktno na trgovalni račun. No, tistega, kamor najprej nakazuješ, moraš prijaviti. Tudi fiduciarnega lahko. ;)

Sredstev ni mogoče naložiti direktno na trgovalni račun. No, tistega, kamor najprej nakazuješ, moraš prijaviti. Tudi fiduciarnega lahko. ;)

413120536c6f76656e696a612c20642e642e

Zgodovina sprememb…

- spremenil: Tilen ()

Mr_Globus ::

Ledenko@64 je izjavil:

Oj

Pri ETF-ih, ki reinvestirajo dividende ni nobenega davka.

Ne dolgo nazaj sem imel pri GBD-ju odprt račun, kjer sem pri vanguardovem VT ETF moral plačati davek od dividend, pri EUNL, ki reinvestira pa ne. Je pa GBD odvedel davek avtomatsko.

Btw...tisti ki imate v usa odprte trgovalne račune...ste jih prijavili? oz jih je sploh potrebno? poročate o plačanem davku v usa in doplačujete razliko pri nas? ....gledal sem malo zakonodajo in usa ni med podpisniki o izmenjavi podatkov ali?!

Super, hvala :)

Vredno ogleda ...

| Tema | Ogledi | Zadnje sporočilo | |

|---|---|---|---|

| Tema | Ogledi | Zadnje sporočilo | |

| » | NLB SkladiOddelek: Loža | 12238 (2829) | AliR |

| » | Varčevanje v vzajemnih skladih: DA ali NE? (strani: 1 2 )Oddelek: Loža | 16292 (3537) | Malidelničar |

| » | Kam s 100€ / mesec (strani: 1 2 )Oddelek: Loža | 28919 (24058) | Heisenberg |

| » | V katere vzajemne sklade vložit?Oddelek: Loža | 14717 (13863) | Myhajlo Tod |